Drohender Totalausfall

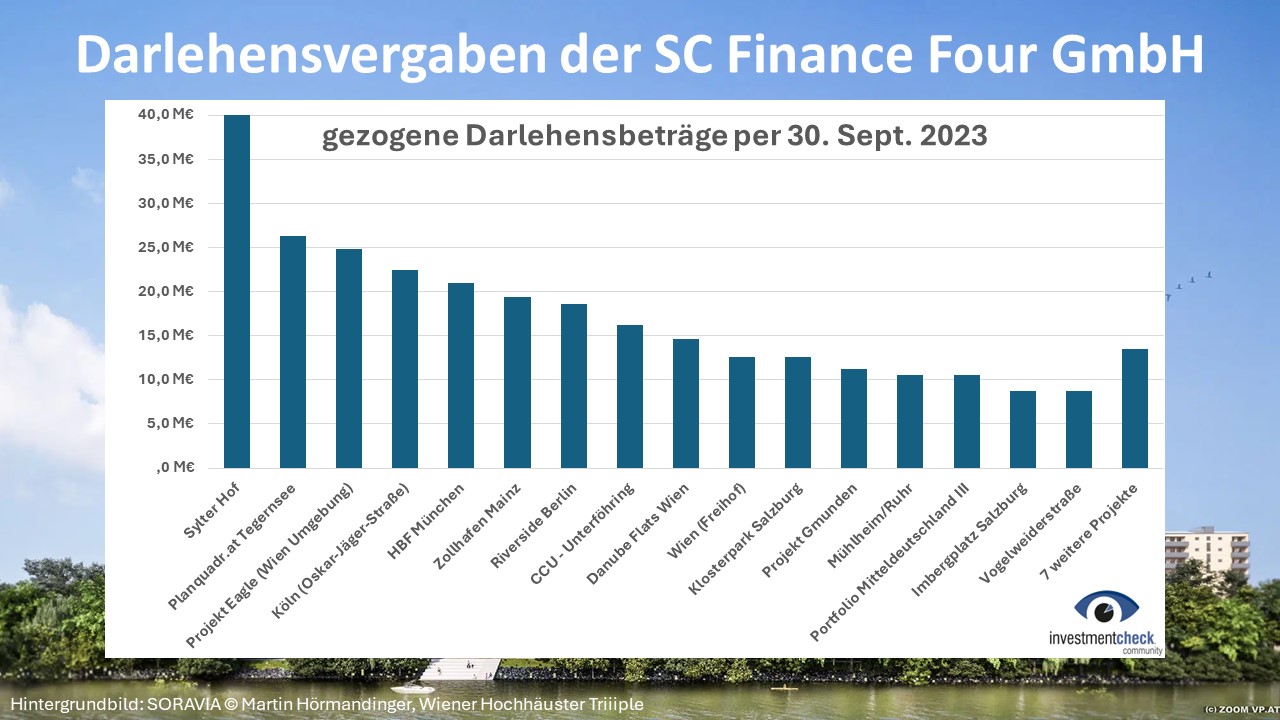

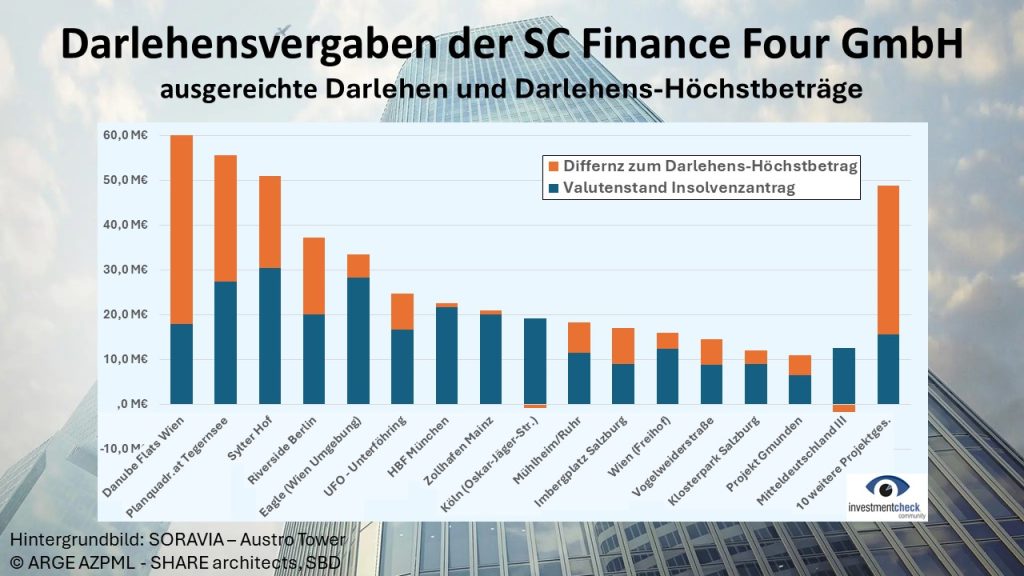

Für 11.000 AnlegerInnen der Vermögensanlagen ProReal Europa 9 (PRE9) und ProReal Europa 10 (PRE10) sind die Informationen aus dem Insolvenzantrag ihres Investments SC Finance Four GmbH (SCF4) ein Aneinanderreihung von Hiobsbotschaften. Zu erwarten ist demnach ein fast vollständiger Verlust der Anlegergelder. Der Antrag wirft aber auch starke Zweifel hinsichtlich des gesamten Finanzierungskonstrukts auf, das auf […]

-

d.i.i.-Fonds 14 ist insolvent

Dirk Hasselbring als Geschäftsführer der d.i.i. Investment GmbH teilte den AnlegerInnen des d.i.i.-Fonds 14 mit, dass bei der d.i.i. 14. Neubau E GmbH ein Insolvenzantrag gestellt wurde. Heute informierte das Unternehmen… weiterlesen

-

Erneute Millionenverluste bei ThomasLloyd

Mit den vier Fonds CTI20, CTI Vario D, CTI 5D und CTI 9D sammelte ThomasLloyd 753 Millionen Euro bei 27.800 AnlegerInnen. Wesentlicher Geldempfänger war die ThomasLloyd Cleantech Infrastructure Holding GmbH (TL… weiterlesen

-

Beschäftigungsprogramm für Insolvenzverwalter

Liebe Leserinnen und Leser, kennen Sie den Anlegerschutzbrief des Aktionsbundes Aktiver Anlegerschutz? Pro Quartal freue ich mich auf dieses Magazin, das gebündelt zu Themen aus dem Grauen Kapitalmarkt informiert. Klar deckt… weiterlesen

-

BaFin-Versagen bei der dii-Milliardenpleite

Die in Wiesbaden ansässige D.I.I. Deutsche Invest Immobilien AG hat vor Ostern ausgewählte Journalisten über den Antrag auf Eröffnung eines Regelinsolvenzverfahrens informiert. Die bis zuletzt geführten Gespräche mit möglichen Finanzierungspartnern konnten… weiterlesen

-

Ostersuche nach Antworten

Liebe Leserinnen und Leser, natürlich war die One Group und der Insolvenzantrag mit Eigenverwaltung bei der SC Finance Four erneut das bestimmende Thema diese Woche. Der Wunsch-Sachwalter Dr. Jan Markus Plathner… weiterlesen

-

Zweidrittel des Geldes sind weg

Liebe Leserinnen und Leser, 400 FinanzanlagenvermittlerInnen besuchten ein sehr kurzfristig von der One Group organisiertes Webinar. Als Fachjournalist kenne ich einige davon und war mit dabei, als die Kanzlei Semper Fidelis… weiterlesen

-

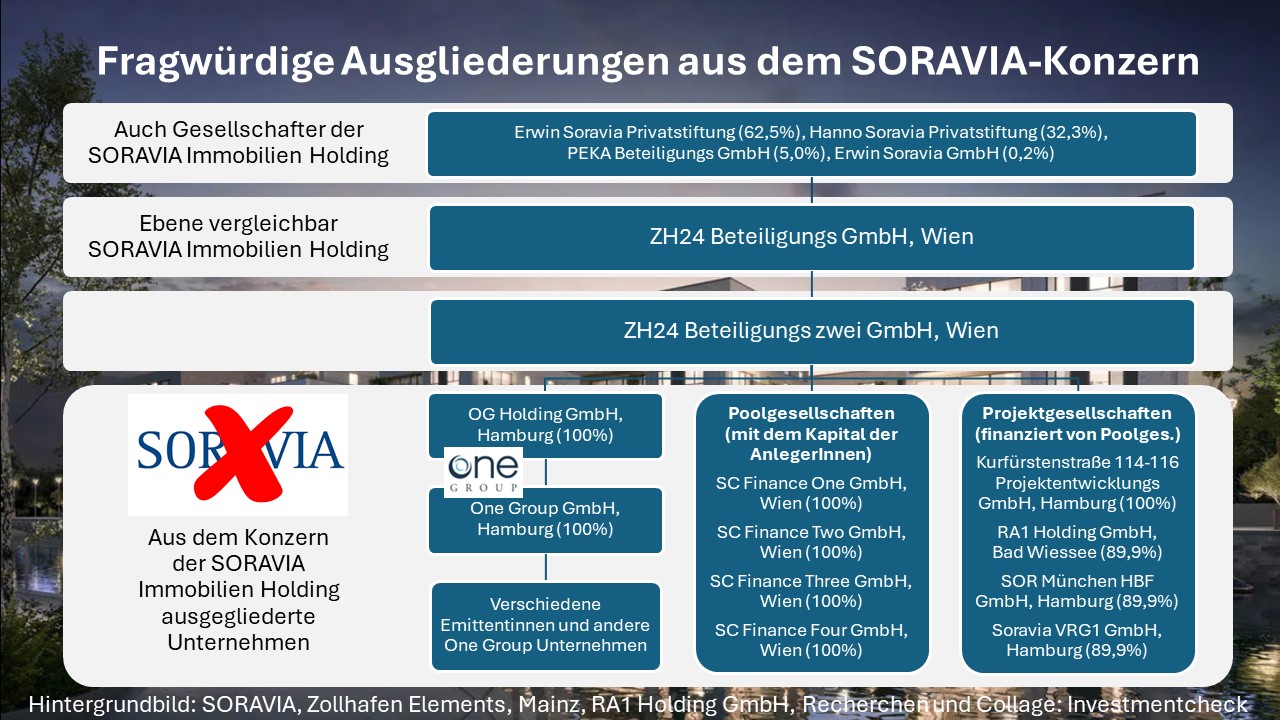

Insolvenztourismus der SORAVIA

SORAVIA wollte hoch hinaus – Deutsche AnlegerInnen werden jetzt tief fallen AnlegerInnen der One Group müssen immer mehr um ihr Geld zittern. In einer Mitteilung an den Vertrieb der ProReal-Produkte wurde… weiterlesen

-

Von Verschiebung bis Schiebung

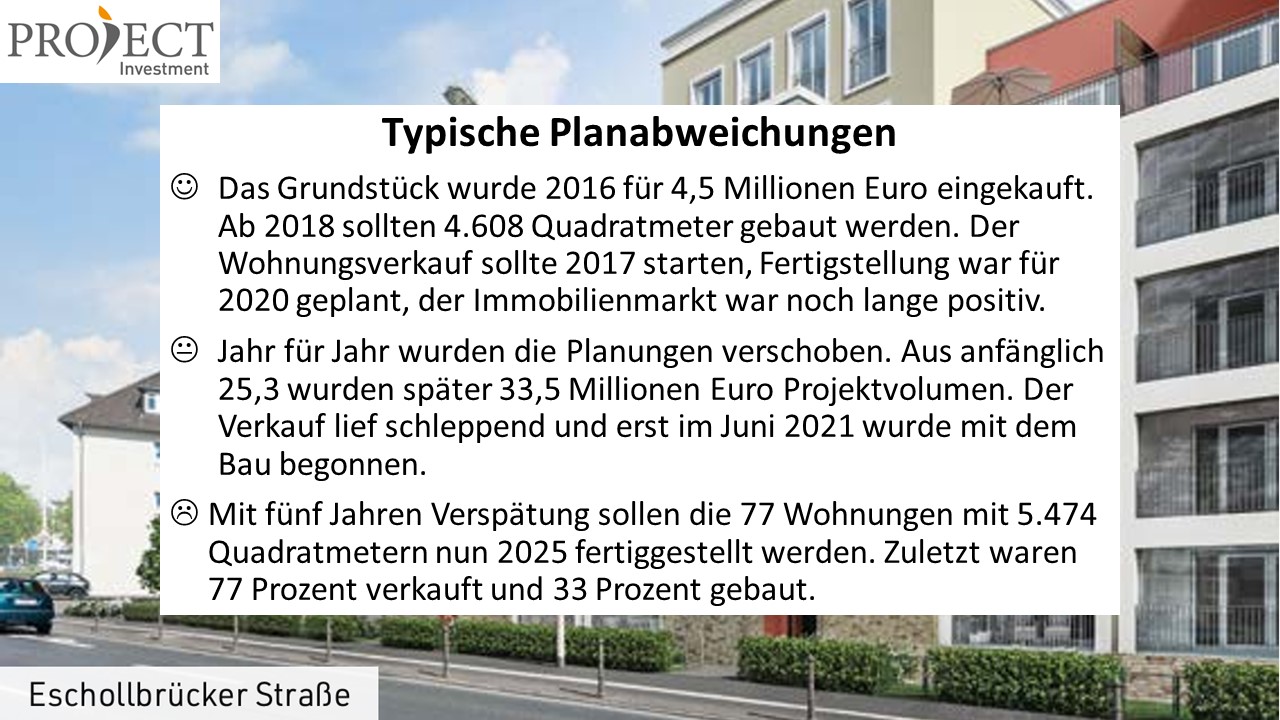

Liebe Leserinnen und Leser, wenn im Fußball Schiebung gerufen wird, dann wird damit ein unredliches Verhalten oder eine – zumindest gefühlt – unberechtigte Bevorzugung zum Ausdruck gebracht. Wenn etwas verschoben wird,… weiterlesen

-

AnlegerInnen zahlen die Zeche

Liebe Leserinnen und Leser, es sollte eine frohe Botschaft sein. Vor ein paar Tagen informierte der Insolvenzverwalter Volker Böhm darüber, dass zwei Darmstädter PROJECT-Immobilien fertiggestellt werden. Das Bauunternehmen MAUSS-Bau wird sowohl… weiterlesen

-

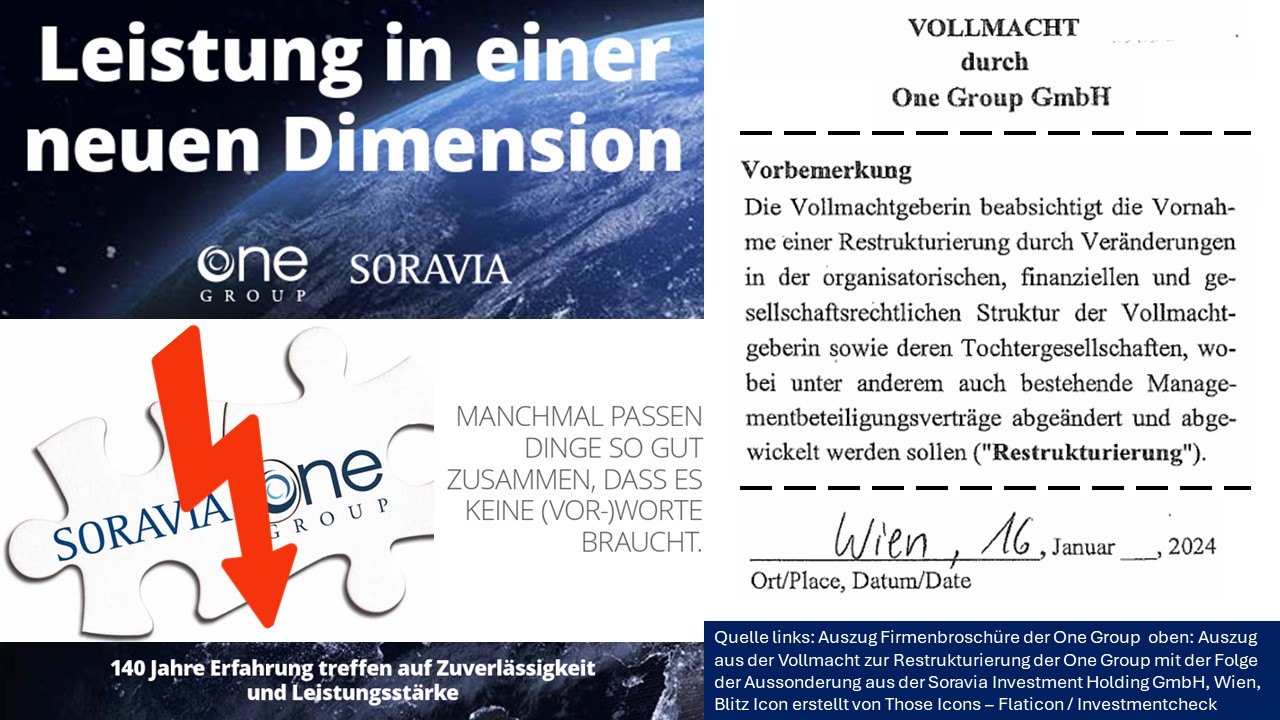

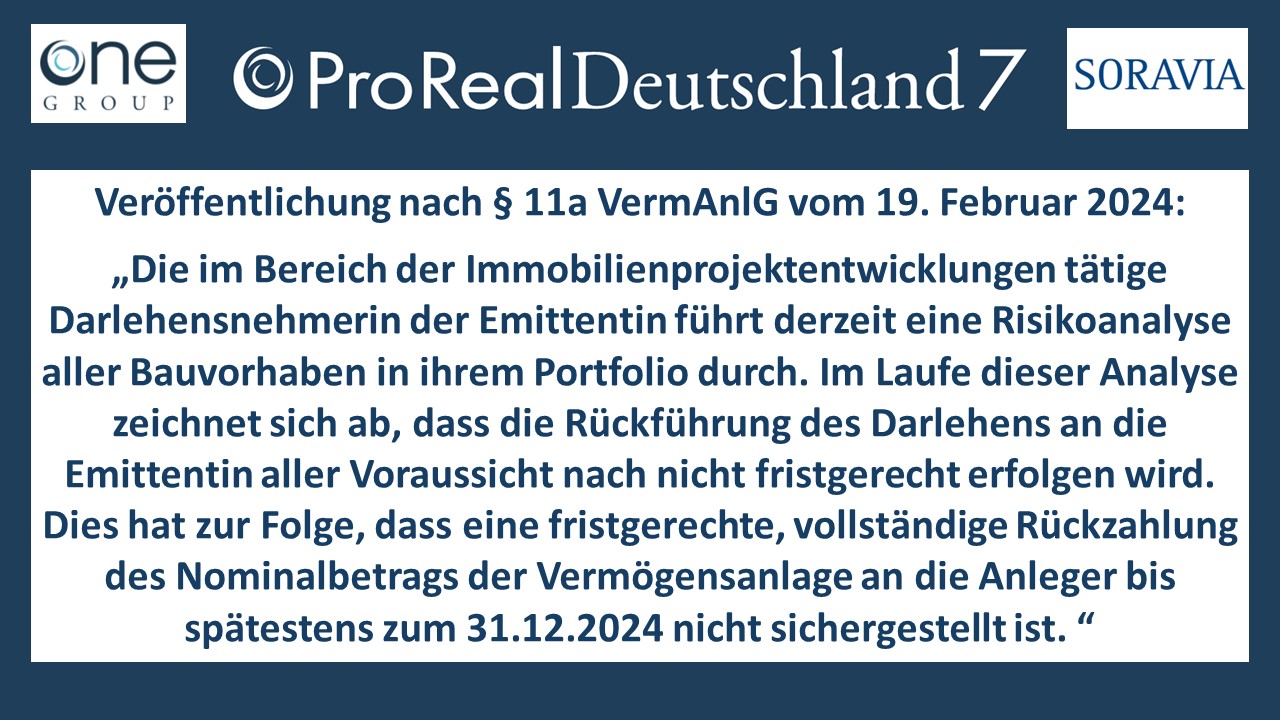

SORAVIA restrukturiert One Group

Am 25. Januar meldete die One Group die Neustrukturierung der Geschäftsführung. Man wolle „in den kommenden Monaten attraktive, neue Investmentprodukte anbieten“. Am 19. Februar räumte die One Group Rückzahlungsprobleme beim ProReal… weiterlesen

-

BUMM, seid ruhig Ihr AnlegerInnen

Liebe Leserinnen und Leser, im Dezember 2023 begann für 11.000 AnlegerInnen der One Group eine Zitterpartie. Damals hat das Emissionshaus ihre VermittlerInnen der ProReal-Angebote Deutschland 7 und 8 sowie ProReal Europa… weiterlesen

-

Drohende Nichtzahlung bei ProReal 7

Alle warten derzeit gespannt auf Neuigkeiten bezüglich der Risikoanalyse des Immobilienportfolios der SORAVIA-Gruppe. Im Dezember wurden für Ende Januar erste Bewertungsergebnisse erwartet, die im Februar einer weiteren Prüfung unterzogen werden sollten.… weiterlesen

-

Fabulöse Versprechen an die Crowd

Liebe Leserinnen und Leser, diese Woche fühlte ich mich an meine Jugend erinnert. Vor 40 Jahren begann ich eine Ausbildung zum damals noch angesehenen Bankkaufmann und habe in der Zeit in… weiterlesen

-

3 Jahre Anlegerforum

Liebe Leserinnen und Leser, in dieser Woche möchte ich eine Freude mit Ihnen teilen. Mittlerweile sind 5.896 Personen im Anlegerforum Investmentcheck.Community registriert. Als ich im Februar 2021 das Forum online stellte,… weiterlesen

-

Frostige Stimmung bei der One Group

Liebe Leserinnen und Leser, zwischen Hamburg und Wien herrscht eine frostige Stimmung. So interpretiere ich zumindest die Meldung, wonach die beiden One Group-Geschäftsführer Malte Thies und Oliver Quentin „einvernehmlich“ in Mitte… weiterlesen

-

Solidarität im Schwarm

Liebe Leserinnen und Leser, „kein Grund zum Schwärmen“, schreibt die Zeitschrift Finanztest in der aktuellen Ausgabe. Es geht um Schwarmfinanzierungen und die abnehmende Begeisterung dafür: „Bei Vermögensanlagen über Crowdfunding-Plattformen gab es… weiterlesen

-

Alles eine Frage der Bewertung

Liebe Leserinnen und Leser, als erstes möchte ich Ihnen noch alles Gute für das neue Jahr 2024 wünschen. Es wird sehr herausfordernd. Dazu muss ich keine Glaskugel bemühen und vermutlich wird… weiterlesen

-

One Group zahlt Zinsen nicht

Mit 178,5 Millionen Euro von 6.235 AnlegerInnen ist der ProReal Europa 10 die größte Emission, die für das vierte Quartal 2023 keine Zinsen zahlt. Auch beim ProReal Europa 9, beim ProReal… weiterlesen

-

One Group stoppt Zinszahlungen bei ProReal-Angeboten

Liebe Leserinnen und Leser, die „Stade Zeit“ war bei mir gefühlt in 30 Jahren noch nie ruhig. Diese Woche kam dann zum krönenden Adventsabschluss die Meldung zu Problemen der One Group.… weiterlesen

-

PROJECT Investment erstattete Anzeige

Controlling der PROJECT Investment AG war nicht ausreichend – Bild: Stefan Loipfinger Eine DIN A4-Seite ist es der Kapitalverwaltungsgesellschaft (KVG) PROJECT Investment AG Wert, um die seit Monaten massiv verunsicherten und… weiterlesen

-

Leonidas-Fonds in die Pleite gewirtschaftet

Liebe Leserinnen und Leser, Peter Lesniczak von der HTB Hanseatische Fondshaus GmbH hat im November 2021 per Pressemitteilung verkündet, dass die HTB-Gruppe unter Vermittlung von Rechtsanwalt Ralph Veil (Kanzlei Mattil) das… weiterlesen

-

Bieterprozess bei Project gestartet

Liebe Leserinnen und Leser, in dieser Woche hat sich mal wieder der vorläufige Insolvenzverwalter bei der Project-Gruppe zu Wort gemeldet. Volker Böhm von der Kanzlei Schultze & Braun startet nun ein… weiterlesen

-

Wirrwarr um LeihDeinerUmweltGeld

Liebe Leserinnen und Leser, die Fondsbranche hat es über Jahre nicht geschafft im Zeitalter der Digitalisierung anzukommen. Zeichnungsscheine in Papier werden zum Teil noch per Post rumgeschickt oder gefaxt. Bei Schwarmfinanzierungen… weiterlesen

-

Vertrauensselige Verwahrung

Liebe Leserinnen und Leser, Patrick Frühwirt von der TSO Capital Advisors wollte keine Stellung zu meinen Fragen über deren „Verwahrungsvereinbarung“ nehmen. Mir hat kürzlich ein Anleger einen Vertrag über die „Verwahrung… weiterlesen

-

Urteil gegen Seedmatch rechtskräftig

Liebe Leserinnen und Leser, vermutlich ist die Nervosität bei Exporo in den letzten Tagen etwas gestiegen. Konkret geht es um das höchst fragwürdige Crowdfunding „Am Hamburger Stadtpark“, bei dem es bereits… weiterlesen

Suche

Schlagwörter

Antje Grieseler BaFin Betrug Bewertung Container Crowdfunding Deutsche Lichtmiete Direktinvestment Direktinvestments Exporo Finanzaufsicht fragwürdig Georg Hetz Geschlossene Fonds Gläubigerversammlung Heinz Roth HTB IG-Leo Insolvenz Insolvenzanfechtungen Leistungsbilanz Leonidas Michael Jaffé Nachrangdarlehen One Group P&R PIM Gold pleite Probleme Project Project Investment Rainer Langnickel Ralf Schamberger Schneeballsystem Schwarmfinanzierung Seedmatch SORAVIA Stefan Keller ThomasLloyd UDI Umwelt Direkt Invest unseriös Vermögensanlagen Vermögensanlagengesetz zweifelhaft